株式に投資するなら海外も見て

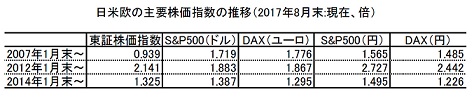

つい先日、日本に投資するのがいいのか、アメリカやヨーロッパがいいのかを比較した。表がその結果である。事前に予想したように、日本株に疑問が付いた。

この8月末まで、10年間強、5年間強、3年間強投資したとして、どの国が良かったのか(投資を始めた1円が、8月末で何円になったのか)、表でわかる。

S&P500はアメリカ、DAXはドイツの代表的な株価指数である。それぞれの指数の後ろ、( )書きの中にドルとかユーロとか書いてあるのは、現地通貨建ての株価指数だということである。円と書いてあるのは、それぞれの指数の為替レートを円に直したこと、すなわち、日本の投資家が円を用いて投資した場合の値上がり状況を示している。

表から読み取れることはいろいろとある。肝心なのは、長期投資ではアメリカ株が一番、次にドイツ株という事実である。2014年からの3年間の投資の場合、ようやく日本株がドイツを少し上回る程度にすぎない。

もちろんこれが将来を予測しているわけでない。僕が証券会社を代弁しているわけでもない。

海外株投資というと、為替レートの変動が恐ろしいとの反応が返ってくる。これに対し、表によると、為替レートの変動を気にする必要がない。つまり、現地通貨建てでも円に直したとしても、為替レートの変動で大きな損をすることがなかった。

今の日本の株式市場をイメージすればいいのだが、円安になると株価が上がる。逆に円高は株安を招く。つまり、日本株に投資していると、円安は儲かり、円高が損をするパターンである。円安で日本株が上がるのは、輸出などの採算良化による日本企業の業績向上と、それにともなう株高への期待である。間接的に、円安、企業業績向上、株高という連鎖をイメージしているにすぎない。

ここでよく考えたほうがいい。円安による企業業績の向上を待つよりも、個人として海外株に投資し、円安を直接享受するのはどうか。こちらの方がいいだろう。表は、この単純な事実と結果を数字で示したにすぎない。

証券会社のセールスマン/レディが来て日本株を勧めたのなら、海外株はどうなのと質問すべきである。これに対し、表のような状況を無視して日本株を勧めるのであれば、そのセールスマン/レディは個人投資家の利益を考えていないか、勉強不足かのどちらかであるから、付き合わない方がいい。

2017/09/22