株式は長期投資で決まり-3

株式の長期投資の場合、投資する企業の選別が重要となる。次にこの点についてコメントしておきたい。

1970年代後半までの高度成長期であれば、多くの企業は業績を伸ばし、株価も上昇した。「株式は長期投資で決まり-1」の図を注意深く見ると、1980年代後半のバブルの時期はともかく、1970年代前半の株価上昇率が大きかったことがわかる。つまり青い線の傾きが大きい(縦軸が対数値になっていることを思い出したい)。

その高度成長期と同じような率で株価が上がるものだと、当時の経済実態を理解しないまま、投資家も企業も錯覚に陥った。このため、1980年代後半にバブルが形成されてしまった。

今の日本の経済成長率は低い。高齢化に突入し、人口が減少する時代に入っているからである。そんな中、企業が業績を伸ばそうとするのなら、海外に展開しなければならない。そこには競争相手が多い。競争相手と互角以上に戦うには、高い技術力と経営力が求められる。

一方、上場企業といえども、すべての企業がそのような高い技術力と経営力を保有しているわけがない。むしろ少数だろう。とすれば投資家として、その少数の企業を選び出し、投資しなければならない。

長期に株式を保有する場合、この見極めが最重要である。もちろん「A社や、きっと」と目利きしたところで、それが正解である保証はない。複数の企業を選び、分散投資するのが王道である。

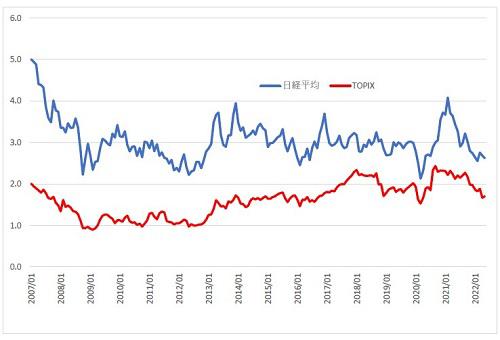

企業選別の必要性を図示しておきたい。東証株価指数(TOPIX)の2170社(5月末現在)と日経平均株価の225社について、単純平均PBR(株価純資産倍率)の推移を示したものである。縦軸の単位は「倍」である。

PBRが高いほど(業績不振で株主資本を使い果たしつつある企業は別にして)、投資家がその企業の業績、経営力、成長率などを評価していると考えていい。これに対してPBRが1倍未満の場合、「その企業の解散価値割れの位置にまで株価が沈んでいる」のだから、極論すると、「早く解散してくれるか」と投資家全体が経営者に懇願しているに等しい。

図で明らかなように、225社のPBR(青い線)は2170社(赤い線)よりも高い。2170社の経営はピンキリである。これに対して225社は日経が一定の基準で選別している。もちろんこの225社が投資対象として絶対ではないのだが、少なくとも2170社の平均像より「当然まし」と言える。

2022/06/27